数据调查、统计网站 Statista 在八月 1 日时,发布了他们对土耳其 2002 - 2024 年(截止至报告发布前的日期)摩托车注册总数(国内称之为保有量)的研究/分析数据(粗略总数,未精确至个位数):

2002 年:105 万辆;

2003 年:107 万辆;

2004 年:122 万辆;

2005 年:144 万辆;

2006 年:182 万辆;

2007 年:200 万辆;

2008 年:218 万辆;

2009 年:230 万辆;

2010 年:239 万辆;

2011 年:253 万辆;

2012 年:266 万辆;

2013 年:272 万辆;

2014 年:283 万辆;

2015 年:294 万辆;

2016 年:300 万辆;

2017 年:310 万辆;

2018 年:321 万辆;

2019 年:333 万辆;

2020 年:351 万辆;

2021 年:374 万辆;

2022 年:414 万辆;

2023 年:508 万辆;

2024 年(截止至报告发布前):554 万辆。

数据来源:Statista。

从上面不同年份的注册总量/保有量数据变化,可以推算出以下数字:

1、在 2007 - 2019 年间,土耳其市场、每年新增的摩托车注册量,大部分都是 10 万辆/年左右,整个时间点类似于是欧美金融危机爆发、到逐步消化的过程;

2、到 2020 年开始、市场进入快速上升期,2021 年比上一年新增注册约 23 万辆,2022 年比上一年新增注册约 40 万辆,2023 年比上一年新增注册量大幅上升至大约 94 万辆,而今年截止至数据发布前、则已经新增了大约 46 万辆;

3、过去的土耳其市场主要以日本和欧洲的制造商为主,最近五年里的巨大变化,是中国和印度制造商蜂拥而至的结果。

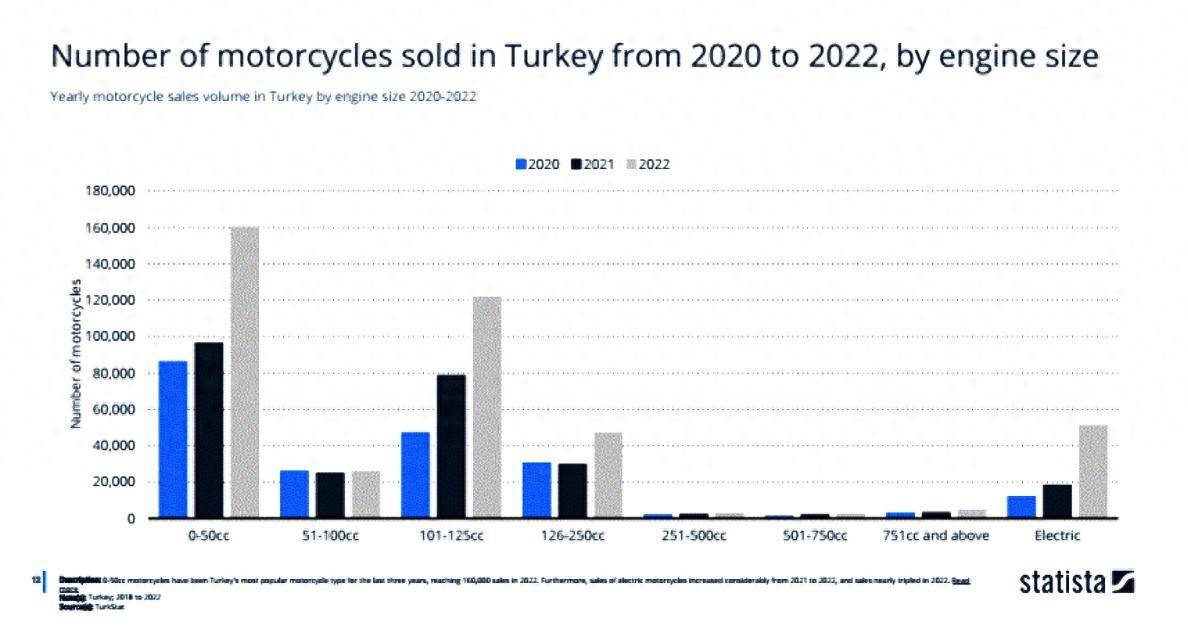

下面的图片,是 Statista 的另一份研究数据:土耳其市场 2020 - 2022,不同排气量摩托车的销量:

从上面的数字可见,50 cc 以下的轻便摩托车以及 125 cc 级别的车型,是土耳其市场近年来大幅增长的核心。

此外,摩托车销售数据网站 McD(MotorCycle Data)在八月 3 日,也发布了题为 Turkey 2024. Motorcycle Market Skyrockets (+52.9%) In First Half “ 土耳其 2024 上半年摩托车市场飞涨 52.9% ” 的报道。

报道中称,继过去的三年录得大幅增长之后,土耳其的摩托车市场在 2024 年继续蓬勃发展,上半年的累计新车注册量达到 549491 辆,比去年同期增长大约 52.9%,这一数字也让其成为全球第十大摩托车市场。此外,在电动两轮领域,尽管没有任何的补贴政策,但 L1 类的电动车(电动自行车)、销售比去年同期上升了大约 73%,而 L3 类(电动摩托)则比去年同期增长了 49.3% 左右。

不同制造商的市场占有率方面,新的排名如下:

1、当地的品牌 Kuba 成为了新的市场领导者,销量比去年同期增长了大约 83.8%;

2、排在第二的 Mondial、今年上半年的销量比去年同期增长了大约 16.7%;

3、曾主导过当地市场的 Honda,上半年的销售增长高达 98%;

4、最近才进入土耳其市场的 TVS Motor,以高达 187% 的销售增长而跃居前列;

5、曾是当地领军品牌的 RKS、是前列品牌里唯一下跌的,今年上半年的销量比去年同期下跌大约 13.1%;

6、当地的新品牌 Arora,上半年的销量比去年同期增长了大约 23.1% 。

注:上述材料/数字均来自第三方报道,仅供参考。

*** *** *** *** *** ***

除了 Honda 和来自印度的 TVS Motor,土耳其市场的 Kuba、Mondial、RKS 和 Arora 的产品都有着国产车的影子、甚至是中国的出海合资企业,他们在土耳其市场上销售的大部分车型、都可以在国内市场上看到。实际上,除了这些 “ 换皮 ” 的本地化/欧洲化品牌之外,国内的多个制造商也以自有品牌、直接进入当地市场,让现在土耳其市场的热闹程度、堪比当初的越南。国内市场竞争激烈也并非这三、五年间的事情,国内很多制造商,早就在不断地尝试去开拓新市场。

中国制造 vs 印度制造在土耳其摩托车市场里的角逐,这是继非洲市场之后的新战场。双方当前的一些态势,个人判断粗略如下:

1、中国制造的摩托车,在种类、款式上要比印度产品多,尤其是在多气缸、中等排气量的领域里,可选择性要比印度产品多得多。从 50 cc 到 500 cc 再到电动车,从跨骑、踏板到跑车,任何一个新品牌要在短期内推出满足全线细分市场的完整产品线,也就只能选择中国的 OEM 才可实现 —— 尽管,从非洲市场到土耳其市场,销量的焦点仍是从 50 cc 级别到 150 cc 级别去构成;

2、从印度现行主要制造商的在售产品去跟国内同级对比(譬如 Hero vs 豪爵),在核心的技术、成本控制上,受制于整体的工业水平,印度车还有一些不足,但在小型骑式车的领域、与中国制造的差距并不远,而踏板车则相对差距较大;

3、与中国摩托车企业相比,印度车企的最大、也是最本质的优势是财团经营和政府的扶持、保护,很多印度车企品牌、其背后不仅仅是生产摩托车,甚至摩托车还可能不是其集团的最核心、或者是最赚钱的业务,尽管在具体的产品上,印度制造与中国制造还有一些差距、部分领域甚至是明显的差距(譬如电动两轮),但财团级的运营、能够比民营个体企业为主的中国制造商,整合得到更多的资源、更耗得起。关于这个话题,稍后会另行述说。

下面的图片,Arora 在土耳其市场销售的 GP250 跑车和 Touring GS 525 探险车。

下面的图片,Kuba 在土耳其市场销售中的 Arome 125 Pro、Chia 125 踏板和 Pikap 200 MAX 三轮摩托车。

下面的图片,Mondial 在土耳其市场销售中的 250 Ressivo 踏板。

下面的图片,RKS QJMOTO 在土耳其市场发售的 SRK550RS 跑车和 SRT800SX 探险车。